Liputan oleh: Nur Azlin Abdul Karim| Diterbitkan: Surat kabar “Edge” Malaysia|

Narasumber: Derick Tan

Terdapat spekulasi yang telah tersebar luas yang mengatakan bahwa krisis finansial sudah menanti di depan mata. Ini karena kebijakan moneter yang tidak berkelanjutan, yang terus diadopsi oleh banyak bank sentral untuk mengikis dampak anjloknya pasar.

Walaupun alat pengukur seperti Quantitative Easing (QE) telah membantu menstimulasi perekonomian AS (Amerika Serikat), namun para pengamat industri mencatat bahwa alat ini tidak bisa bertahan dalam periode jangka panjang karena pemulihan global masih rendah sedangkan jenjang kesejahteraan makin melebar.

Derick Tan, seorang praktisi dari analisa siklus (cycle analysis), mengatakan efektivitas alat-alat pengukur ini akan terhenti di masa depan yang tidak akan lama lagi kita alami. “Mantan ketua reserse Federal Ben Bernanke menemukan bahwa akar masalah dari era The Great Depression adalah deflasi. Jadi, beliau memperkenalkan dan mengaplikasikan QE pada tahun 2008 untuk menstimulasi perekonomian AS. Ini berfungsi dengan baik di masa itu. Tetapi, jika Anda mengamati secara global, metode ini tidak akan bertahan dalam periode jangka panjang.

“Bank of Japan (BoJ) yang terbebani tingkat bunga yang negatif, kini mencetak banyak uang yang dialirkan ke Nikkei, agar stock market tidak bangkrut. Federasi juga tampak kebingungan. Jika bunganya ditingkatkan terlalu banyak dan terlalu cepat, maka akan bisa merusak pasar. Jika tidak, kita akan menyaksikan anjloknya dana pensiun secara global.”

Menurut Tan, pada akhirnya, ini akan mengarahkan dunia kepada krisis hutang global atau Sovereign Debt Crisis (SDC), yang mana diperkirakannya akan muncul di tahun depan. Ia bisa memprediksikan ini berdasarkan pada “perputaran krisis hutang dunia dalam 86 tahun”-nya Martin Armstorng.

“Delapan puluh enam tahun yang lalu, tepatnya pada 1931, era the Great Depression diawali dengan kegagalan obligasi pemerintah yang dimulai dari Austria dan Yunani, kemudian ke Inggris Raya, Eropa dan akhirnya ke AS.

“Pada 1845, yaitu 86 tahun sebelum 1931, obligasi yang diterbitkan Yunani untuk pemerintahan Prancis, Rusia dan Inggris pun juga gagal. Sebagai akibatnya, akses Yunani dalam pasar internasional ditolak selama berpuluh-puluh tahun.

“Selama masa peralihan pemerintahan ini, pemerintah Yunani terus meminjam sejumlah besar dana pada National Bank of Greece dan menjadi sangat ketergantungan. Sehingga dalam waktu yang tidak lama, peminjamannya menjadi semakin meningkat dan begitu juga dengan tingkat bunganya – dua kali lipat dari rata-rata peminjaman Internasional.

“Dengan peristiwa yang kini sedang terjadi di Eropa, seperti kebangkrutan Yunani, Brexit dan QE oleh bank-bank sentral, maka kita sebenarnya sudah bisa merasakan kedatangan krisis hutang global, yang kemungkinan besar akan terjadi di tahun depan, yang mana merupakan 86 tahun dari tahun 1931.”

ANALISIS SIKLUS (CYCLE ANALYSIS)

Tan telah mempelajari dan melakukan analisis siklus (cycle analysis) pada pasar dan tren finansial selama beberapa tahun. Dia menjelaskan bahwa, tidak seperti analisis fundamental dan finansial, analisis siklus ini lebih berfokus pada tren finansial dan ekonomi berdasarkan pada peristiwa sejarah. Menurutnya, hal ini membuatnya bisa memprediksi dengan akurat anjloknya harga minyak tahun lalu dan juga meningkatnya harga emas.

Tan menemukan cycle analysis ini saat dia masih bekerja sebagai seorang teknisi. “Secara umum, para teknisi di Singapur tidak memperoleh pendapatan yang cukup banyak. Karena itu, banyak dari mereka yang beralih sebagai agen properti dan asuransi. Saya lebih memilih untuk investasi pada saham karena ini tidak memerlukan saya untuk meyakinkan atau memperoleh penolakan dari orang lain. Saya merasakan kesuksesan dari sana dan saya telah melakukan trading dan berinvestasi sepenuh waktu selama 17 tahun hingga sekarang.

“Ketika saya mencari tahu bagaimana saya bisa meningkatkan kekayaan saya, saya menemukan bahwa sebagian besar dari orang-orang terkaya di dunia merupakan pemeluk keyakinan Yahudi. Kemudian saya mengkaji Taurat, Kitab Suci pemeluk Yahudi, dan terhenti pada siklus sabatic tujuh tahun. Ini adalah sebuah firman untuk kaum Yahudi yang mana menyatakan bekerja keras selama enam tahun dan memanen hasilnya pada tahun ketujuh, dan begitu seterusnya.”

Jadi, beliau memutuskan untuk membandingkan perputaran siklus tersebut dengan kejadian socio-politik dan ekonomi, dan menemukan bahwa ada peristiwa-peristiwa besar yang mempengaruhi ekonomi global pada tiap tujuh tahun. “Pada 2008, terjadi krisis subprime mortgage AS. Dan pada 2001, terjadi serangan teroris 11 September pada World Trade Center yang membuat pasar saham berantakan.m pada 1994, terjadi krisis obligasi, dan di 1987, terjadi anjloknya pasar saham secara besar-besaran yang disebut dengan Black Monday. Saya mulai melihat sebuah pola dan mulai meneliti lebih jauh.

“Bahkan saya sampai pergi ke US untuk bertemu dengan Martin Arthur Armstrong, seorang mantan direktur dari Princeston Economics International Ltd. Beliau dikenal dari prediksi ekonomiknya yang berdasarkan pada Economic Confidence Model. Saya juga memengembangkan ilmu analisis siklus (cycle analysis) melalui mekanisme dari the Foundation for the Study of Cycles, yang ditemukan oleh bapak analisis siklus (cycle analysis), Edward R. Dewey.”

Merasa yakin bahwa sistem analisis siklus (cycle analysis) ini merupakan konsep yang bisa benar-benar diandalkan, Tan akhirnya memutuskan untuk mengajarkan ilmu ini pada khalayak. “Saya menyadari bahwa, semakin jauh kita menguak masa lalu, maka akan semakin jauh kita bisa memetakan masa depan. Sejarah selalu berulang, terutama dalam pada pasar finansial. Karena, reaksi tiap manusia terhadap situasi pasar, seperti keserakahan dan ketakutan, secara universal semua sama. Ini akan mengakibatkan pola yang sama dan terus berulang secara periodik, yang mana bisa digunakan untuk memprediksi timing dan turning point dari berbagai kelas aset berbeda,” katanya.

MEMBONGKAR SIKLUSNYA

Tan telah menggabungkan beberapa jenis siklus, yaitu siklus-siklus yang ditemukan oleh para ahli statistik atau para ahli ekonomi, ke dalam analisis siklusnya (cycle analysis).

“Pertama, ada siklus 7 tahunan, yang juga dikenal sebagai siklus sabbatic. Ini memprediksi peristiwa-peristiwa besar yang bisa mempengaruhi pergerakan ekonomi,” ujarnya.

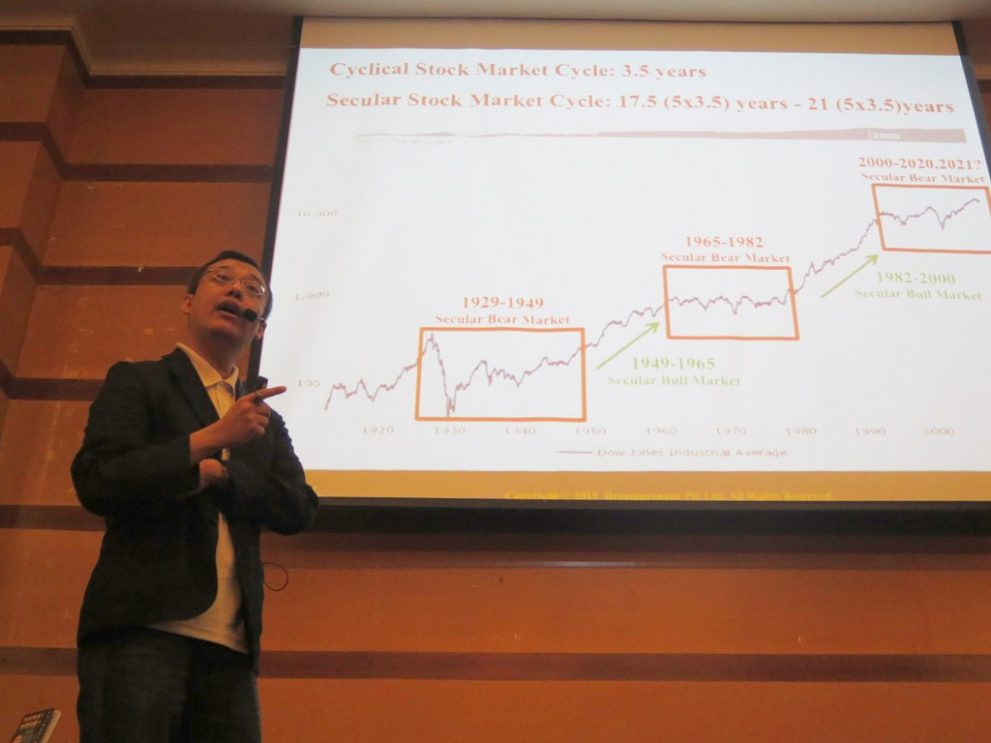

“kedua, dalam Sabbatical cycle (Siklus Sabbatic) ini terdapat 3,5 tahun Kitchin Cycle. Ini ditemukan oleh seorang peebisnis dan ahli statistik Joseph Kitchin pada 1923. Ini memprediksi peristiwa sekunder yang bisa berdampak pada ekonomi.

“Ketiga, terdapat Jubilee Cycle per 50 tahun, yang juga dikenal dengan silklus ketujuh dari Sabbatical Cycle. Ini memprediksi anjloknya pasar secara besar-besaran.

“Siklus lainnya yang masuk ke dalam analisis siklus (cycle analysis) saya adalah Sovereign Default Cycle yang terjadi 86 tahun sekali dan Schumpeterian Cycle of Innovation, yang mana mengukur laju kecepatan inovasi melawan waktu. Siklus ini ditemukan oleh Joseph Schumpeter pada 1927.”

Tan mengatakan, dengan memahami perekonomian, mengenai bagaimana faktor-faktor seperti tingkat pengangguran dan tingkat inflasi bisa mempengaruhi tingkat imigrasi dan kebijakan bank sentral, maka para investor bisa membuat keputusan investasi yang jauh lebih baik. “Dengan mengombinasikan analisis siklus (cycle analysis) dengan analisis teknis (technical analysis) dan analisis fundamental (fundamental analysis), maka ini bisa memberikan gambaran tiga dimensi mengenai ke mana pasar akan mengarah. Dengan demikian, Anda akan semakin yakin dalam melakukan trading dan Anda pun bisa memaksimalkan profit Anda.”

Seluruh siklus menunjukkan penurunan yang signifikan (deep recession) antara tahun 2017-2022, ujarnya. Dan jika sejarah benar-benar akan terulang, ini akan terjadi dalam tiga fase.

“Fase pertama, saya memperkirakan Eropa akan mengalami sebuah krisis hutang negara (SDC). Yunani pada dasarnya sudah bankrut karena ketidakmampuannya untuk melunasi hutang-hutangnya. Portugal sedang mengalami krisis perbankan. Spanyol mengalami tingkat pengangguran tinggi dan krisis hutang. Italia memiliki pinjaman tanpa performa sebesar €360 milyar dan tingkat hutangnya sebesar 133% dari gross domestic product (GDP) nasionalnya. Masalah sosio-politik Perancis dan Jerman, seperti imigrasi pengungsi, bisa menyebabkan ketidakstabilan ekonomi,” ujar Tan.

“Di fase kedua, Jepang akan mengalami penurunan yang disebabkan oleh krisis hutang global juga. Ini terjadi sebagai akibat dari penurunan yang terjadi di Eropa, di mana Eropa merupakan rekan trading terbesar kedua bagi Jepang, dan juuga karena Jepang memiliki hutang tertinggi pada GDP sebesar US$9 triliun. Ini menyebabkan uang akan mengalir ke AS karena pasar melihatnya sebagai tempat yang aman dalam waktu-waktu krisis.

“Fase ketiga, AS sendiri diprediksi akan mengalami krisis hutang negara (SDC). Setelah diakumulasikan, kurang lebih sekitar US$19 triliun hutang AS dan diperkirakan program sekuriti sosial dan perawatan medis akan menjadi defisit di tahun depan. Ini bisa mengarah pada keruntuhan pemerintahan AS dan krisis Hutang Global (SDC).”

MEMPEROLEH UNTUNG DARI KRISIS

MEMPEROLEH UNTUNG DARI KRISIS

Krisis ini bisa menjadi hal yang positif bagi China dan Asean, jarena keetika AS mengalami krisis hutang (SDC), maka banyak investor yang akan mengalihkan uang mereka ke bagian negara-negara ini. “Ketika AS kehilangan pertahanan ekonominya, China – yang memiliki perekonomian terbesar kedua di dunia dan merupakan pemegang utama dari perbendaharaan US – akan menjadi pemimpin pasar dunia. Kekuatan ekonominya akan menjadi lebih kuat ketika Jalur Sutra yang baru (the New Silk Road) – atau proyek One Belt, One Road – sudah menjadi kenyataan.

“Karena Asean terletak secara strategis dalam Jalur Sutera yang baru, maka perekonomian mereka akan lebih mudah mengalir ke China, apalagi, negara-negara tersebut kaya akan komoditas. Dengan begitu, diperkirakan harga komoditas akan meningkat di masa depan.”

“(Saya memprediksi) dalam fase pertama dan kedua krisis hutang global (SDC), US Dollar akan menguat karena pemasukan modal dari Eropa dan Jepang. Karena aliran modal ini mencari keamanan sekaligus profit, maka saya yakini, Dow Jones Industrial Average akan naik hingga 30.000 poin (di masa yang akan datang).”

Tan menyarankan untuk membeli komoditas seperti emas dan perak dan juga berinvestasi pada exchange-traded funds, supaya bisa terbebas dari penurunan ekonomi. “Saran saya adalah, jangan berinvestasi pada obligasi pemerintahan yang diterbitkan Eropa, Jepang, atau AS. Saya yakin saham komoditas merupakan pembelian yang bagus, karena harganya akan naik di masa depan. Selain itu, sembari menunggu harga komoditas meningkat, seperti emas, yang mana menjadi sebuah perlindungan terhadap anjloknya keyakinan pada pemerintahan, kita bisa melacak harganya melalui ETF, seperti SPDR Gold Shares.”

Beliau juga memprediksi, ketika AS kehilangan dominansi ekonomiknya, sebuah mata uang cadangan (reserve currency) akan muncul. “Saya memperkirakan, ini tidak hanya satu mata uang tunggal saja, melainkan sejumlah mata uang yang mungkin di antaranya adalah US dollar, renminbi, yen, dan pounsterling, dan kemungkinan emas,” ujarnya.